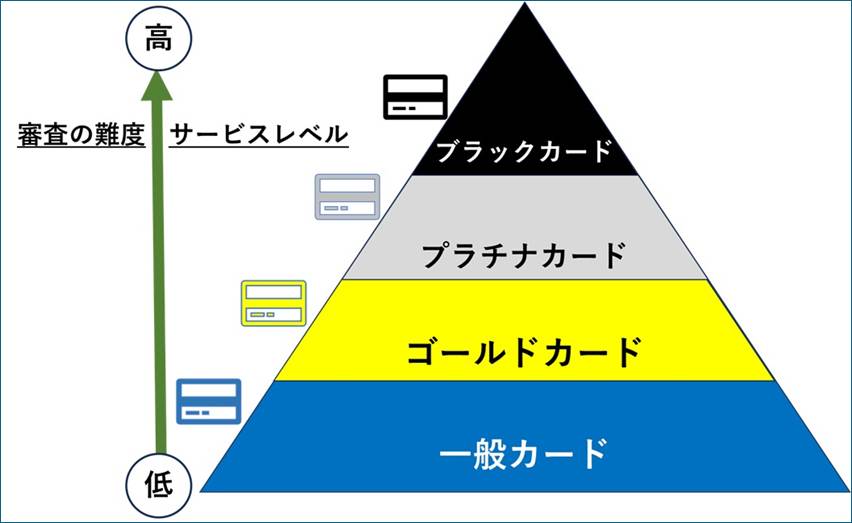

プラチナカードは、クレジットカードのなかで上位グレードのカードです。

このため下記の図のように、一般カードやゴールドカードなどと比べて、入会条件は厳しくなります。

しかし「プラチナカードを作りたいが、どのくらいの年収が必要なのだろうか」と思い、ネットで調べてみても、具体的な金額はどこにも書かれていません。

そこで、わたしが年収300万円以下であったときに、セゾンのプラチナカードを作った話をします。

プラチナカードの申し込みを検討している人は、ぜひ参考にしてください。

- プラチナカードに高年収が求められる理由

- 低年収でもプラチナカードを作るためのポイント

- 年収に自信がない人におすすめのプラチナカード

「プラチナカードには高い年収が求められる」といわれる2つの理由

このカードには、一般カードやゴールドカードにはない、ハイグレードなサービスや特典が備わっています。例えば、全世界の空港ラウンジが使えるうえ、ユーザーのためにホテルや飲食店を調べて予約までしてくれるコンシェルジュサービスの利用が可能です。これらに加えてカードごとに備わっている、さまざまな独自のサービスや特典が利用できます。

一般的に「プラチナカードのユーザーには高年収が求められる」といわれています。しかし実際に調べてみても、そのようなことが書かれているクレジットカード会社の公式サイトは見つけられませんでした。

それでは、なぜ「プラチナカードのユーザーには高年収が必要」といわれているのでしょうか?ここでは、その理由を説明します。

理由1:カード会社が優良顧客を囲い込みたいため

高年収であれば、おのずとクレカを使う金額も多くなります。つまり高年収の人は、カード会社にとって自社のカードを多く使ってくれる「優良顧客」になる可能性が高いといえるでしょう。

これらのユーザーが自社カードをより多く利用してもらうために、カード会社はハイグレードなサービスが備わっているプラチナカードを提供します。

このため自社カードの高額利用者がプラチナカードを持っていない場合には、カード会社は、そのユーザーにインビテーションを送ることもあるのです。

※「インビテーション」とは、プラチナカードへのアップグレードの案内状

一方でこれまで自社カードの利用実績がない新規申し込みには、優良顧客の可能性を判断するために、年収を判断基準のひとつにしています。このことから「プラチナカードのユーザーには高年収が求められる」といわれているのです。

理由2:カード会社は費用対効果を考慮するため

全世界の空港ラウンジが利用できるプライオリティ・パスには、年会費として469ドル(70,350円)もかかります。しかし多くのプラチナカードでは、このプライオリティ・パスが無料で利用できるのです。

※日本円の金額は1ドル=150円で換算

これに加えて、例えば三井住友カード プラチナでは、以下の特典も備わっています。

- 各種イベントへの招待

- 北海道日本ハムファイターズの公式戦観戦&スタジアムツアー

- 鉄道博物館の貸切ナイトミュージアム

- ユニバーサル・スタジオ・ジャパンでの貸切スーパー・ニンテンドー・ワールド

- 宝塚歌劇への優先販売

- 全国約170店舗の高級レストランで、2名以上のコース料理を注文すれば、1名分が無料

- 東京(銀座)、名古屋(栄)、大阪(ユニバーサル・スタジオ・ジャパン)での専用ラウンジの利用、など

これらのサービスを提供するためには、カード会社が負担するコストは少なくありません。しかしこのようなサービスが備わるプラチナカードを、年間数万円しかクレカを利用しないユーザーに提供しても、そのコストをカード会社は回収することは難しいでしょう。

つまり、ハイグレードなサービスにともなうコストを上回るほどクレカを使ってくれる優良顧客に絞って、カード会社はプラチナカードを提供しています。

優良顧客の可能性を判断する基準のひとつが、年収であることから「プラチナカードのユーザーには高年収が求められる」といわれているのです。

年収が低くともプラチナカードを得るための7つのポイント

各カード会社の審査基準は公開されていません。しかし、わたしは年収300万円以下であったときでもプラチナカードを手に入れられました。このことから、カード会社でのプラチナカードの審査ポイントは年収だけではないといえるでしょう。

ここからは「旅好きなFP(ファイナンシャル・プランナー)」として、わたしが推察した「低年収でもプラチナカードが得られた理由」を説明します。

ポイント1:職業や年齢

カード会社では、プラチナカードの申し込みに際して、職業への制限はありません。しかし、ほとんどの場合では「本人に継続的に安定した収入があること」が求められています。このため継続的に安定した収入がない学生や専業主婦(主夫)、フリーターなどはプラチナカードの申し込みはできません。

また多くのプラチナカードでは、申込可能な年齢を20歳以上としています。一般的なクレカの場合は18歳以上であれば申し込みができますが、ほとんどのプラチナカードでは20歳未満の人は申し込みができません。

ポイント2:金融資産の額

どのようなクレカであっても、入会審査で重視されることは、申込者の「支払い能力」と「信用力」です。

※「支払い能力」と「信用力」については、別記事にまとめていますので、詳細はこちらをご覧ください。

年収が低くとも、金融資産が多ければ、カード会社から「支払い能力がある」と判断されます。

旅好きなFP

旅好きなFPわたしは数年前に親の介護のために、会社を退職して自宅を売却したうえで、田舎に引っ越しました。

退職金や自宅の売却金は全て資産運用に回す一方で、フリーランスを始めましたが、プラチナカードを申し込んだ時期もその頃です。

フリーランスを始めた頃は収入が少ない状態が続きましたが、それでもカード会社の審査に通過したのは、運用資産を「支払い能力」として評価してくれたからでしょう。

ポイント3:借入金の額

年収が多くとも、借入金が多ければ、支払い能力は低下します。つまり借入金が多ければ、プラチナカードの審査に通過するために、より多額の年収や資産が必要になるのです。

住宅ローンや自動車ローンは、カード会社の審査に及ぼす影響は小さいといわれています。これらのローンは、借り入れを完済するまで購入した住宅や自動車が担保となっているためです。

ただし無担保で借りられる消費者金融やカード会社からの借り入れ、つまりカードローンやキャッシングでの借入金は、カード会社の審査では重視されます。これらのローンを使った借入金が多額になれば、審査では不利になることが多いともいわれています。

このことからカードローンやキャッシングからの借り入れがある人は、カードを申し込む前に、可能な限り残高を少なくするようにしましょう。

ポイント4:住宅費

毎月支払うべき家賃や住宅ローンの返済額が多ければ、高収入であっても、自分の意志で自由に使える金額(可処分所得)も少なくなってしまうでしょう。この可処分所得は、クレカの支払い能力を意味します。

つまりカード会社の審査では、住宅費が多くなれば、多額の年収や資産が求められるのです。

一方で住宅ローンが返済済みの持ち家に住んでいる場合、あるいは親の住む実家に同居していれば住宅費がかからないため、可処分所得は多くなるはずです。

可処分所得が多くなれば、カード会社から「支払い能力が高い」と評価されるため、プラチナカードの審査に通過する可能性も高まるでしょう。

ポイント5:家族構成

カード会社の審査では「申込者本人と配偶者の2人:」といった家族構成は、プラスの評価がされやすいといわれています。

子どもなどの扶養家族が多くなれば、生活費や教育費も多くかかってしまうはずです。そうなると年収が高くとも、可処分所得は少なくなり、支払い能力も低くなってしまいます。このため扶養家族が多くなると、カード会社の審査では、多額の年収や資産が求められてしまうのです。

それでは独身なら、カード会社の審査では有利になるのではないですか?自分以外の生活費は発生せず、可処分所得は高くなりますよね。

いえ、そうとは限りません。

独身の場合には、カード会社にとって、ユーザーへの連絡が取れなくなるリスクがあります。

このためカード会社の審査では、独身であることが、必ずしもプラスの評価になるとはいえないのです。

以上のことから可処分所得が多く、配偶者に連絡が取れる「申込者本人と配偶者の2人:」といった家族構成は、カード会社からプラスの評価がされやすいといえるのです。

ポイント6:これまでのクレカの支払い実績

どんなに支払い能力が高くとも、支払期日にカード利用額を支払ってくれなければ、カード会社にとって意味はありません。つまり申込者がカード会社の審査に通過するためには「支払期日にカード利用額を確実に支払う」といった信用力が必要です。

申込者の信用力は、信用情報機関で管理されている信用情報から、カード会社は確認します。この信用情報とは、これまで申込者が利用してきたクレカやローンなどへの支払い実績の履歴です。信用情報を確認した結果、クレカの利用に際して長期にわたり遅延なく支払ってきたことがわかれば、カード会社から「信用力が高い」と評価されるでしょう。逆に、これまで支払い遅延が頻繁にあれば、信用力は低く評価されてしまいます。

「これまでの支払い実績」は、年収に関係なく、カード会社の審査では最も重視される点のひとつです。

ポイント7:クレカの利用額

前述した信用情報からは、申込者の「他社クレカの利用状況」も確認できます。

これまで自社と取引のない新規の申し込みであっても、他社クレカの利用が多ければ、カード会社の審査ではプラスの評価がされます。これは自社カードのサービスや特典に魅力を感じれば、ユーザーが使うクレカを他社から自社に切り替えてくれる可能性があるからです。つまり他社クレカでの利用額が多ければ、それが自社の売上に変わることをカード会社は期待して、プラチナカードの利用を認めることもあります。

毎月クレカの利用額が多く、長期にわたり支払い期日を守っているユーザーは、カード会社は自社のユーザーにしたいと考えるものです。このようなユーザーは年収が低くとも、支払い能力が高ければ、プラチナカードの審査に通過するでしょう。

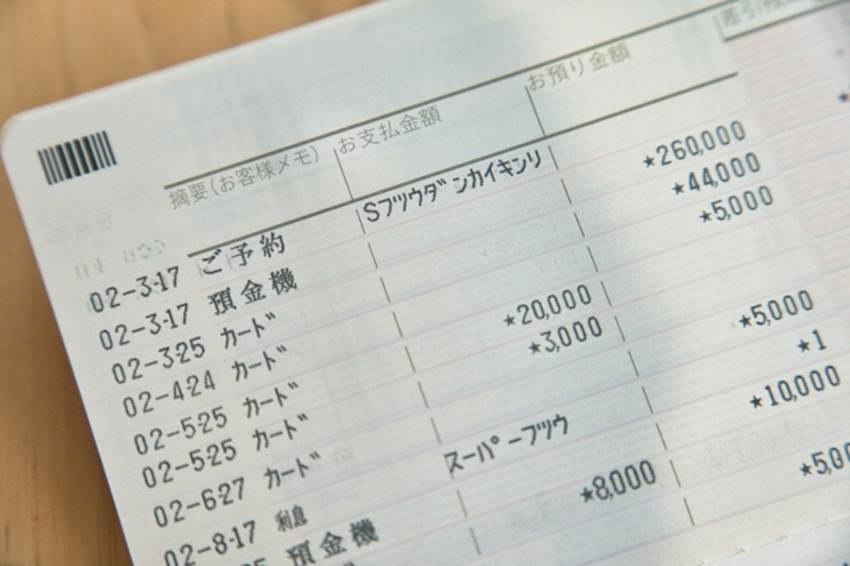

わたしは、スーパーマーケットなどの普段使いや公共料金、各種保険や電話料金など、ほとんどの支払いをクレカで行っています。

支出の95%以上をクレカで支払っているので、年間のクレカの利用額は数百万円に及びます。

カードの支払い期日は必ず守っているので、カード会社では「優良顧客」と、わたしを位置付けてくれたのかもしれません。

【まとめ】プラチナカードを得るためのポイント

年収以外の面で、プラチナカードを得るためのポイントをまとめると、以下のようになります。

- ポイント1:継続的に安定した収入があり、20歳以上であること

- ポイント2:多額の金融資産があること

- ポイント3:借り入れがないこと(もしくは極めて少額)

- ポイント4:毎月支払っている住宅費がないこと(もしくは極めて少額)

- ポイント5:家族構成は「申込者と配偶者」の2人家族であること

- ポイント6:長期間にわたり支払いの遅延がないこと

- ポイント7:毎年継続的に数百万円ほどのクレカ利用があること

わたしは上記のポイント1~7のすべてを満たしている訳ではありませんが、プラチナカードを持つことができました。このことから、プラチナカードの審査に通過するため、必ずしも上記の条件をすべて満たす必要はないでしょう。しかし年収が低くとも、上記の条件を多く満たせば満たすほど、プラチナカードが得られる可能性は高まるといえるはずです。

年収が気になる個人事業主にはプラチナビジネスカードがおすすめ

前述した「低年収でもプラチナカードを持つための条件」のうち「継続的に安定した収入」について、不安を感じている人もいるのではないでしょうか。なかでも繁忙期と閑散期のある事業を行う個人事業主のなかには、収入の変動がある人もいるでしょう。

そのような個人事業主の人には、プラチナビジネスカードがおすすめです。このカードの収入に関する条件は、年収ではなく、事業収入になります。この事業収入とは、個人事業主の年間の売上額、つまり年収に事業経費を加えたものです。

| 事業収入(年間売上額)=[年収] + [事業経費] |

上記の計算式にある「事業経費」、つまり商品・材料の仕入れ、設備や備品の購入費用を精算するためのカードがプラチナビジネスカードです。このカードの審査では、一般的に年間を通じて事業が黒字であれば、年度ごとに事業収入額に変動があっても問題視はされません。

以上のことから個人事業主の人は、事業経費の処理にプラチナビジネスカードを使い、その一方でプラチナカードに付帯しているサービスや特典が利用できるのです。

年収を気にせずに申し込める「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」

ビジネスカードとは別に「個人利用ができるプラチナカードが持ちたい」と思う人も少なくないでしょう。そのような人には、セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード(セゾンプラチナ・ビジネス)をおすすめします。このカードを持てば、個人用のプラチナカード(セゾンプラチナ・アメリカン・エキスプレス®・カード)も無料で発行されるからです。

このセゾンプラチナ・ビジネスは、会社員や公務員でも申し込めます。つまり仕事上の経費にはセゾンプラチナ・ビジネスを使う一方で、プライベートでは個人用のプラチナカードが利用できるのです。

副業をしている会社員には、セゾンプラチナ・ビジネスで副業での経費、個人用のプラチナカードではプライベートの支払いとに分けられるので便利ですね。

そうですね。

このような場合ならば、確定申告の際にカード年会費は経費として計上できるので、副業収入にかかる税金を抑える効果もありますよ。

けいひと、さらにセゾンプラチナ・ビジネスには、コンシェルジュサービスやプライオリティ・パス以外にも、このカード固有のサービスが備わっています。

- 国内外約240ヵ所の厳選されたレストランを2名以上で利用すれば、1名分のコース料理を無料で提供

- 補償内容が手厚い保険がカードに付帯

- 国内旅行傷害保険:保障額は最高5,000万円

- 海外旅行傷害保険:保障額は最高1億円

- ショッピング保険:

購入した商品が紛失や盗難、もしくは商品が破損した場合には年間最高300万円までを保障 - サイバー保険:

外部からのサイバー攻撃などにより、賠償責任が発生した場合には最大500万円までを保障

- 無料で利用できる空港サービス

- 国際線手荷物宅配サービス:自宅から空港まで荷物(スーツケース1個分)を往復配送してくれる

- 一時預かりサービス:手荷物1個、コート1着を空港内で預かってくれる(成田空港・羽田空港・中部国際空港・関西国際空港のみ)

- 旅行に便利なさまざまなサービスが優待料金で利用できる

- レンタカー

- 国内:ニッポンレンタカー、トヨタレンタカー、オリックスレンタカー

- 海外;145ヵ国、10,200以上の拠点を持つハーツレンタカー

- Airporter:宿泊ホテルと空港間の国内線手荷物当日配送サービス(東京・舞浜・沖縄エリアのみ)

- ハイヤー送迎サービス:成田空港・羽田空港と東京23区内の間での送迎

- 海外用Wi-Fi・携帯電話レンタルサービス

- レンタカー

- SAISON MILE CLUBに加入すれば、普段使いでも高還元率でJALのマイルが貯まる

わたしも、このセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードを利用しています。プラチナカードの申し込みを考えているならば、このカードを検討してみてはいかがでしょうか。